: "I rischi del lock-in" La sovranità secondo Aruba.it

: "I rischi del lock-in" La sovranità secondo Aruba.it

GfK, mercato Telecom globale in contrazione nel 2022

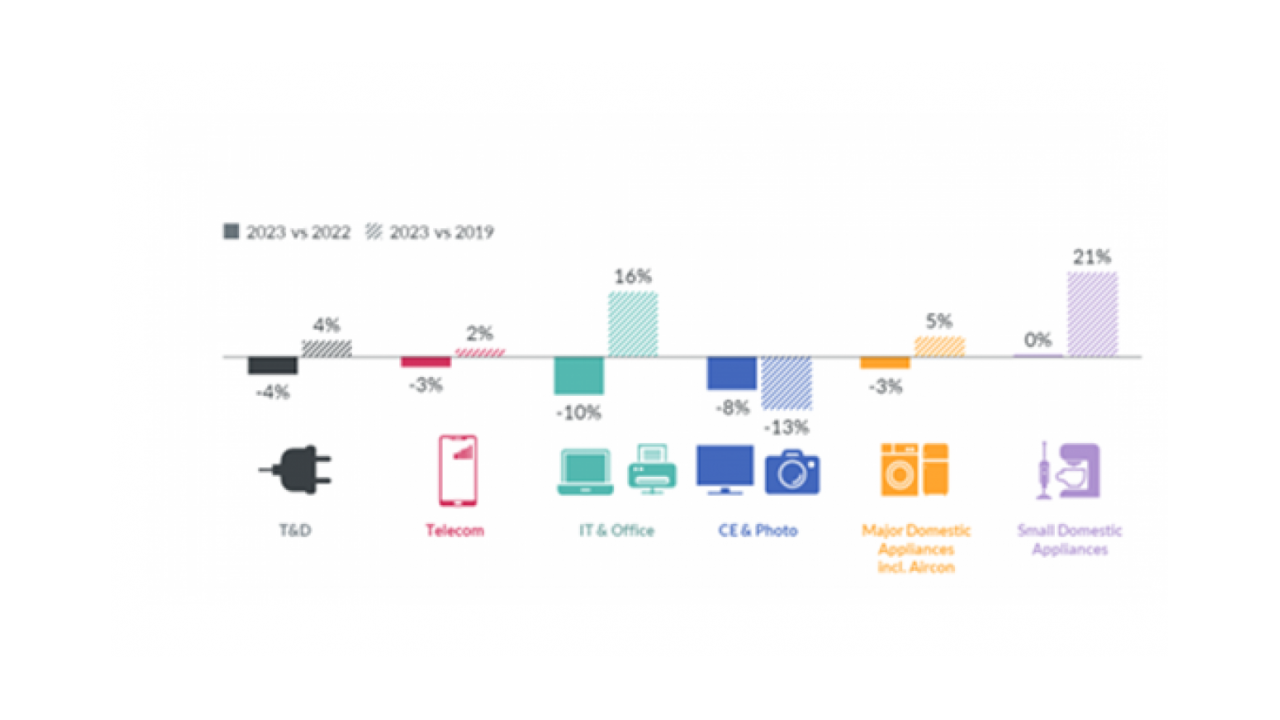

In vista del Mobile World Congress (MWC) di Barcellona, GfK presenta un aggiornamento sul mercato Telecom a livello globale. Un settore che nel complesso ha fatto i conti con una contrazione nel 2022, anche se alcune categorie hanno continuato a registrare buoni risultati. In controtendenza l’Italia, che cresce del +4%. Per il 2023, GfK prevede una stabilizzazione del mercato.

Chi vince e chi perde nel mercato Telecom? Quali i trend principali del 2022 e le prospettive per il 2023? E' GfK a svelarlo.

Come per tutti gli altri segmenti della Tecnologia di consumo e dei beni durevoli, il 2022 è stato un anno difficile per il settore della Telefonia. "Avevamo già previsto per il 2022 un effetto saturazione dopo le forti vendite negli anni della pandemia, ma il prolungarsi della debolezza del mercato cinese ha avuto un impatto significativo sui risultati. Nel complesso, il mercato globale della telefonia ha chiuso il 2022 con un calo del -9,7% a valore rispetto all'anno precedente", spiega Jan Lorbach, esperto GfK per il settore Telecom.

Per quanto riguarda il mercato italiano, invece, il 2022 è stato un anno positivo, che si è chiuso con una crescita del +4% per il settore Telecom nel suo complesso. Rispetto all’anno precedente, sono cresciuti a valore sia gli Smartphone (+2,7%) sia i Wearable (+8%).

Smartphone: calo dei ricavi e nuove abitudini dei consumatori

Anche il segmento degli Smartphone, compresi i Phablet, ha registrato un calo della domanda del -9,1% rispetto all'anno precedente nel periodo compreso da gennaio a dicembre 2022, per un totale di 908 milioni di unità vendute. I ricavi sono stati colpiti ancora più duramente, con un calo del -10,2% per un valore di 330 miliardi di dollari.

Poiché il budget di spesa si è ridotto per molte persone, nel 2022 il mercato è stato sostenuto principalmente dai consumatori con reddito medio-alto. Questa categoria di consumatori rappresenta il 48% di tutti gli acquirenti di smartphone, con incremento di quota del 4% rispetto al 2021. Di conseguenza, è aumentata anche la domanda di dispositivi premium: ad esempio, il fatturato dei modelli 5G è cresciuto dell'1,2% su base annua. Lo stesso vale per i dispositivi con più memoria: gli smartphone con capacità superiore a 256 GB hanno registrato un aumento del +19% e rappresentano il 41% del fatturato totale del mercato nel 2022.

Nonostante la tenuta del segmento premium, il numero totale di acquisti è diminuito nel 2022. Uno dei motivi potrebbe essere il fatto che le persone conservano i loro smartphone più a lungo. I dati gfknewron Consumer mostrano che, da gennaio a settembre 2018, solo il 48% dei consumatori utilizzava il proprio smartphone per due anni e oltre. Questa quota è ora salita al 57% nello stesso periodo del 2022 (un aumento di oltre 9 punti percentuali). Questo trend è particolarmente evidente all'interno della Generazione Z (15-25 anni), dove la quota si attesta ora a 14 punti percentuali sopra la media. Le generazioni più giovani hanno una attenzione maggiore alla sostenibilità e quindi estendono consapevolmente il ciclo di vita dei propri dispositivi.

Wearable: mercato stabile grazie alle innovazioni

Uno dei pochi segmenti del comparto Telecom che è rimasto stabile anche in un anno difficile come il 2022 è quello dei dispositivi indossabili. Con 13,9 miliardi di dollari di fatturato, il mercato degli Wearable ha raggiunto quasi lo stesso livello dell’anno precedente (-1,1%). Alcuni dei segmenti più popolari hanno perso terreno, mentre altre linee di prodotto hanno avuto maggiore successo: gli Health e Fitness tracker hanno visto una contrazione del -31%, mentre gli Smartwatch sono cresciuti del +21%.

Questi cambiamenti sono legati alla domanda crescente di soluzioni smart per il controllo della salute, come dimostrano la crescita delle vendite di indossabili con funzione di monitoraggio del sonno (+4%) o che rilevano la saturazione di ossigeno nel sangue (+20%). Questo trend ha portato anche allo sviluppo di funzionalità innovative, come la possibilità di misurare il livello di stress (EDA). Lanciati nel quarto trimestre del 2021, questi dispositivi rappresentano già il 16% del fatturato del mercato degli Wearable e continuano a crescere.

Visori AR/VR: primo calo in assoluto, ma il potenziale è ancora alto

Tra i temi caldi del MWC 2023 ci sono sicuramente la realtà aumentata (AR), la realtà virtuale (VR) e il metaverso. Esperienze rese possibili da dispositivi come i visori per la realtà virtuale. Mentre la consapevolezza e le discussioni sul metaverso aumentano, nel 2022 le vendite di visori VR nel mercato europeo* sono diminuite del -15% rispetto all'anno precedente. Si tratta del primo calo in assoluto per questo comparto, dopo anni di crescita a doppia cifra.

"Il mercato europeo sembra aver raggiunto il livello di penetrazione iniziale dei consumatori. Per stimolare un’ulteriore crescita, l'industria dovrebbe ora concentrarsi sull'offerta di contenuti, oltre che su una migliore qualità visiva e sulla sicurezza. Convincere i consumatori sull’esperienza d'uso sarà fondamentale per far progredire realità virtuale e metaverso", afferma Sohjin Baek, esperto GfK per il settore IT.

Prospettive per il 2023

GfK prevede un 2023 più forte per il settore Telecom. La Cina, che è il mercato più grande, dovrebbe riprendersi e trainare la crescita a livello internazionale. Inoltre, gli sviluppi all'interno delle tre principali categorie di prodotti avranno un impatto positivo:

· Nonostante l’allungamento del ciclo di vita, gli smartphone acquistati all'apice della pandemia nel 2020 e 2021 entreranno quest'anno nella finestra di sostituzione.

· Per quanto riguarda i Wearable, il mercato sarà trainato dalla nuova generazione di sensori per l’Health Tracking. Inoltre, si prevede una crescita dei ricavi per i segmento Smartwatch.

· Nel 2023 la realtà virtuale e aumentata dovrebbero crescere oltre l’area del gaming. Questo è uno dei segmenti con maggior potenziale per i prossimi anni.

Per rimanere competitivi sul mercato e differenziarsi dai competitor in termini di qualità, retailer e produttori dovrebbero continuare a innovare per lanciare dispositivi più potenti e veloci che facilitino la vita dei consumatori.

"L'innovazione sosterrà ulteriormente la domanda dei consumatori. In un momento in cui i tempi di sostituzione degli smartphone si allunga e i budget sono ridotti, i consumatori chiedono più che mai un buon rapporto qualità-prezzo", conclude Jan Lorbach, esperto GfK per il mercato Telecom.

* Il mercato europeo comprende Belgio, Danimarca, Finlandia, Francia, Germania, Regno Unito, Grecia, Italia, Paesi Bassi, Norvegia, Portogallo, Russia, Spagna e Svezia.

Rimani sempre aggiornato, seguici su Google News!

Seguici

Rimani sempre aggiornato, seguici su Google News!

Seguici

Redazione ChannelCity

Redazione ChannelCity